- 留学ブログTOP

- 国から記事を探す

- カテゴリから記事を探す

海外への渡航時はクレジットカードの保険で十分?ファイナンシャルプランナーが解説

- 留学前の準備・手続き

-

- 更新 : 2024/09/03 公開 : 2023/11/20

クレジットカードをお持ちの方が海外旅行をするときに気になることの1つが「クレジットカードの付帯保険で十分か」ではないでしょうか。特に数日間の短期旅行の場合は、わざわざ海外旅行保険に加入して保険料を支払うことをためらう方も多いと思います。

そこで今回はファイナンシャルプランナーの資格を持つ私が、クレジットカード付帯の保険の特徴などを順を追って解説していきます。

まずは代表的なカード会社の付帯保険の補償内容の紹介とメリット・デメリットを理解した上で、海外旅行に慣れている方、初心者の方、渡航先、留学やワーキングホリデーの場合など、さまざまな事例に応じた保険加入の是非とおすすめをお伝えします。

いざというときに「保険に入っておけばよかった」と後悔しないよう、安心して海外渡航するためにもしっかりと内容を確認してくださいね。

[目次]

確認すべきクレジットカード付帯保険の内容

クレジットカードに付帯されている保険とは、「クレジットカードに入会し、そのカードを所有していることで自動で付いてくる保険サービス」を指します。カード会社が会員に対して提供しているサービスの1つです。

カード会社が保険会社と契約をして付与しているサービスですので、カードに入会さえすれば付帯保険への加入手続きや保険料の支払いといったものは必要ありません。

そこで気になるのが複数のクレジットカードを持っている場合です。基本的にクレジットカードにはそれぞれに保険が付帯されていますが、保有するすべてのカード会社それぞれから補償が受けられるわけではありません。

また、カード会社が違っていても補償内容が重複していることも多々あります。どの程度まで補償され、どのくらいの保険金が支払われるのかは、あらかじめ各カード会社に確認しておくことが大切です。

自動付帯と利用付帯の違い

クレジットカードの付帯保険の適用に関しては「自動付帯」と「利用付帯」があります。

この条件の違いを認識しないで海外渡航してしまいますと、いざというときにクレジットカードの付帯保険で補償が受けられない場合がありますので注意が必要です。

なお、自動付帯だったクレジットカード会社が利用付帯へと適用条件を変更するなど、最近では自動付帯のカードは減少し、利用付帯が増えているようです。

| 自動付帯 | 保険を利用するための手続きは必要ありません。クレジットカードを保有していれば自動的に保険が適用されます。 そのカードを使って海外旅行の費用を支払っていない場合でも補償を受けられます。 |

|---|---|

| 利用付帯 | クレジットカードが指定した適用条件を満たしている場合のみ補償を受けることができます。 例えば「パッケージツアーやパック旅行といった募集型企画旅行の費用や公共交通機関の交通費の支払いを当該クレジットカードで行うこと」という適用条件の場合、別のクレジットカードで精算してしまうと条件を満たさなくなります。もしくは当該クレジットカードで旅行代金を精算したとしても、募集型企画旅行ではない個人旅行の場合は補償の対象外になります。 また、募集型企画旅行への参加であっても「宿泊を伴わない旅行は補償されない」という条件が課されている場合もあります。 |

補償の一般的な内容

ここで、クレジットカードに付帯されている「海外旅行傷害保険」について、一般的な補償内容を紹介します。

海外でアクシデントに見舞われた際に備えて補償内容をあらかじめ確認しておきましょう。ご自身がどのようなアクシデントに対する補償を必要としているかを認識することは、クレジットカードの付帯保険で十分かを検討するときの大事な判断材料になります。

<クレジットカード付帯保険の補償内容の一例>

| 疾病治療費用 | ・旅行期間中または旅行終了後72時間以内に生じた病気により医師の治療を受けた場合の治療費用。ただし、旅行終了後の発病の場合は旅行中に原因が発生したものに限る。 ・旅行期間中に感染した特定の伝染病のため、旅行終了後30日以内に医師の治療を開始した場合の治療費用。 ※最初の治療日から180日以内に要した費用に限る。 |

|---|---|

| 傷害治療費用 | ・旅行期間中の急激かつ偶然な外来の事故による傷害のため医師の治療を受けた場合の治療費用。 ※事故の日から180日以内に要した費用に限る。 |

| 傷害死亡 | ・旅行期間中の事故により怪我をし、事故の発生日を含めて180日以内に死亡した場合。 |

| 傷害後遺障害 | ・旅行期間中の事故により怪我をし、事故の発生日を含めて180日以内に後遺障害が生じた場合。 |

| 救援者費用 | ・旅行期間中に怪我をし、事故の発生日を含めて180日以内に亡くなった場合。 ・旅行期間中に病気によって亡くなった場合。 ・旅行期間中に病気にかかり、医師の治療を開始および継続して受け、旅行終了後にその日を含めて30日以内に亡くなった場合。 ・旅行期間中に生じた怪我や病気により、継続して3日以上入院した場合。 ・旅行期間中に搭乗した飛行機や船舶などが行方不明になった、または遭難した場合。 ・旅行期間中に生じた事故により生死が確認できない場合、または緊急の捜索や救助活動が必要となった場合。 ※ただし、被保険者の無事が確認できた後に現地に赴く救援者の費用は補償対象外。また、被保険者の生死が確認できた後に生じた費用も補償対象外。 |

| 賠償責任 | ・旅行期間中に他人に怪我を負わせた場合、または商品を壊してしまうなどして被害者から法律上の損害賠償を請求された場合の費用。 |

| 携行品損害 | ・旅行期間中に衣類、カバン、パスポートなど身の回りの品が盗難に遭ったり、事故や火災などにより損害を受けた場合。 |

各クレジットカードの補償内容

それでは、「海外旅行傷害保険」が付帯されているクレジットカード会社の中からメジャーな5つのカードをご紹介します。

この中に既に保有しているカードがある場合は補償内容を確認し、この内容で十分かを検討してみてくださいね。もしくはご自身の求める補償がついたカードが見つかった場合は、新たにそのカードに入会するのも1つの手段です。

※各付帯内容は2023年9月時点の内容です。情報が更新されている可能性がありますので、詳しくは各クレジットカード会社へお問い合わせください。

エポスカード(Visa付き)

適用条件

・当該エポスカード(Visa付き)で、ツアー料金もしくは交通費などの移動に関する費用といった旅行代金を支払った場合(利用付帯)

・補償対象の旅行期間は、1旅行につき最長で90日間

メリット

- ・疾病治療費用や傷害治療費用の保険金額が他のカードの補償と比べて高い

- ・緊急医療アシスタンスサービスを24時間、日本語で利用可能

- ・出発前の保険に関する手続きは必要なし

- ・他のクレジットカードの付帯保険からも保険金が支払われる場合は、最も高い保険金額を限度として保険金が支払われる(傷害死亡もしくは後遺障害の場合の保険金額は合算されない)

- ・傷害死亡もしくは後遺障害以外の保険金額は合算され、各カードに付帯する保険金額に応じて、損害額を按分し支払われる

- ・エポスカード(Visa付き)のカードは、入会金や年会費が無料

デメリット

・2023年9月30日までは自動付帯だったが、10月1日より利用付帯へと適用条件が変更された

| 保険の種類 | 保険金額 |

|---|---|

| 疾病治療費用 | 1回の病気につき270万円を限度 |

| 傷害治療費用 | 1回の事故につき200万円を限度 |

| 傷害死亡 | 最高3,000万円 |

| 傷害後遺障害 | 最高3,000万円 |

| 救援者費用 | 100万円を限度 |

| 賠償責任 | 1回の事故につき3,000万円を限度 |

| 携行品損害 | ・1回の旅行期間中につき20万円を限度 ・保険期間中は20万円を限度 |

JCBカード(一般カード)

JCB一般カード(JCB ORIGINAL SERIES)「JCBカードのおすすめ保険」

適用条件

・当該JCBカードで、事前に「搭乗する公共乗用具」または「参加する募集型企画旅行」の料金を支払った場合(利用付帯)

・補償対象の旅行期間は3カ月

メリット

- ・怪我や病気をした際の電話相談サービスを24時間、日本語で利用可能

- ・出発前の保険に関する手続きは必要なし

- ・他のクレジットカードの付帯保険からも保険金が支払われる場合は、最も高い保険金額を限度として保険金が支払われる

- ・JCBカード(一般カード)に入会した初年度は年会費が無料。年間50万円(税込)以上のカード利用で翌年の年会費も無料になる

デメリット

・疾病治療費用や傷害治療費用の保険金額が他のカードの補償と比べて比較的低い

・当該カードで年間50万円(税込)以上の利用をしなかった場合、年1,375円(税込)の年会費がかかる

| 保険の種類 | 保険金額 |

|---|---|

| 疾病治療費用 | 1回の病気につき100万円を限度 |

| 傷害治療費用 | 1回の事故につき100万円を限度 |

| 傷害死亡 | 最高3,000万円 |

| 傷害後遺障害 | 最高3,000万円 |

| 救援者費用 | 100万円を限度 |

| 賠償責任 | 1回の事故につき2,000万円を限度 |

| 携行品損害 | ・1回の旅行期間中につき20万円を限度 ・保険期間中は100万円を限度 |

楽天カード

適用条件

・当該楽天カードで、日本を出国する以前に「募集型企画旅行」に該当する料金を支払った場合(利用付帯)

・補償対象の旅行期間は3カ月

メリット

- ・海外アシスタンスサービスを24時間、日本語で利用可能

- ・出発前の保険に関する手続きは必要なし

- ・他のクレジットカードの付帯保険からも保険金が支払われる場合には、死亡保険金についてはそれぞれのカードに付保されている傷害死亡、後遺障害保険金額のうち最も高い保険金額を限度として保険金が支払われる

- ・後遺障害保険金については、最高支払上限額に後遺障害の程度に応じた割合を乗じた額を限度として保険金が支払われる

- ・ゴールドカードやプレミアムカードではない楽天カードの場合、年会費は永年無料

- ・楽天カードへの新規入会かつ利用で、最大5,000楽天ポイントがもらえる

デメリット

・ゴールドカードやプレミアムカードではない楽天カードの場合、携行品損害に対する補償がない

| 保険の種類 | 保険金額 |

|---|---|

| 疾病治療費用 | 1回の病気につき200万円を限度 |

| 傷害治療費用 | 1回の事故につき200万円を限度 |

| 傷害死亡 | 最高2,000万円 |

| 傷害後遺障害 | 最高2,000万円 |

| 救援者費用 | 200万円を限度 |

| 賠償責任 | 1回の事故につき3,000万円を限度 |

| 携行品損害 | なし |

三井住友カード(一般カード)

クレジットカードの三井住友VISAカード「【選べる無料保険】旅行安心プラン(海外旅行傷害保険)」

適用条件

次の1~3のいずれかの条件を満たした場合(利用付帯)

1. 当該三井住友カードで、日本を出国する以前に航空機、電車、船舶、タクシー、バスといった乗客として搭乗する公共交通乗用具の利用代金を決済する

2. 当該三井住友カードで、日本を出国する以前に「募集型企画旅行」の料金を支払う

3. 当該三井住友カードで、日本を出国した後に航空機、電車、船舶、タクシー、バスといった乗客として搭乗する公共交通乗用具の利用代金を決済する

・補償対象の旅行期間は3カ月

メリット

- ・緊急アシスタンスサービスを24時間、日本語で利用可能

- ・出発前の保険に関する手続きは必要なし

- ・他のクレジットカードの付帯保険からも保険金が支払われる場合は、最も高い保険金額を限度として保険金が支払われる(傷害死亡もしくは後遺障害の場合の保険金額は合算されない)

- ・傷害死亡もしくは後遺障害以外の保険金額は合算され、各カードに付帯する保険金額に応じて、損害額を按分し支払われる

- ・三井住友カード(一般カード)にインターネットで入会した場合、初年度は年会費が無料

デメリット

・疾病治療費用や傷害治療費用、携行品損害の保険金額が他のカードの補償と比べて低い

・年1,375円(税込)の年会費がかかる

| 保険の種類 | 保険金額 |

|---|---|

| 疾病治療費用 | 50万円 |

| 傷害治療費用 | 50万円 |

| 傷害死亡 | 最高2,000万円 |

| 傷害後遺障害 | 最高2,000万円 |

| 救援者費用 | 100万円 |

| 賠償責任 | 2,000万円 |

| 携行品損害 | 15万円 |

アメリカン・エキスプレス(グリーン・カード)

クレジットカードはアメリカン・エキスプレス(アメックス)「旅行傷害保険」

適用条件

・次の1、2のいずれかの条件を満たした場合(利用付帯)

1. 当該アメリカン・エキスプレスカードで、日本を出国する以前に決済された日本出入国のために時刻表に基づいて運行される国際航空機または国際船舶のチケットやパッケージツアーの料金を支払った場合

2. 当該アメリカン・エキスプレスカードで日本国内での決済がない場合、出国後に海外で時刻表に基づいて運行される公共交通乗用具のチケットの料金を支払った場合

・補償対象の旅行期間は、1旅行につき最長で90日間

メリット

- ・国内外29の空港ラウンジを無料で利用できる

- ・グローバルホットラインを24時間、日本語で利用可能

- ・グローバルホットラインでは医療機関の紹介など緊急事態の問い合わせだけでなく、レストランの予約などもサポートしてもらえる

- ・傷害死亡や傷害後遺障害の保険金額が他のカードの補償と比べて高い

- ・他のクレジットカードの付帯保険からも保険金が支払われる場合は、傷害死亡、後遺障害保険金についてはそれぞれのカードに付保されている額のうち最も高い保険金額を限度として按分して保険金が支払われる

- ・アメリカン・エキスプレス(グリーン・カード)に入会した場合、最初の1カ月の月会費が無料

デメリット

・疾病治療費用や傷害治療費用の保険金額が他のカードの補償と比べて比較的低い

・月1,100円(税込)の月会費がかかる

| 保険の種類 | 保険金額 |

|---|---|

| 疾病治療費用 | 1回の病気につき100万円を限度 |

| 傷害治療費用 | 1回の事故につき100万円を限度 |

| 傷害死亡 | 最高5,000万円 |

| 傷害後遺障害 | 最高5,000万円 |

| 救援者費用 | 200万円を限度 |

| 賠償責任 | 1回の事故につき3,000万円を限度 |

| 携行品損害 | ・1回の旅行期間中につき最高30万円 ・年間限度額は100万円 |

クレジットカード付帯保険の使い方

クレジットカードに付帯された保険を渡航先で利用する場合は、可能な限り各カード会社の保険デスクの電話番号に連絡するようにしましょう。

地域ごとに専用の電話番号が用意されていることがありますので、滞在先の国や地域に最も近いデスクに電話をします。この連絡により各カード会社から契約している保険会社にコンタクトしてくれるため、スムーズに利用手続きが進みます。

保険デスクとのやり取りの中でクレジットカードの番号が必要になりますので、電話をする際には手元に当該カードを用意することを忘れないようにしましょう。

また、帰国後の保険金請求のために必要な書類なども教えてもらえます。請求時に不足がないようにしっかりと確認しておくことが大切です。

この手順は、クレジットカードの自動付帯、利用付帯いずれの場合も同様です。

補償が足りないなら海外旅行保険に加入を

代表的な5つのクレジットカード会社に付帯する保険の補償内容について見てきましたが、この中で特に注意深く確認し比較した方が良いポイントが「疾病治療費用」と「傷害治療費用」の限度額です。

「疾病治療費用」と「傷害治療費用」

ご覧いただいたように、一般的なクレジットカードに付帯されている海外旅行傷害保険の「疾病治療費用」と「傷害治療費用」は、限度額が50万円~270万円となっています。

しかし、ジェイアイ傷害火災保険株式会社の発表している「海外の医療事情」を見てみると、これほどの治療費がかかることがわかります(※1)。

<病院で治療を受けた場合の費用>※2021年2月時点

| 国(地域) | 内容 |

|---|---|

| アメリカ(ロサンゼルス) | ・初診料:2万8,900円~4万6,900円 ・病院部屋代(1日当たり):31万9,700円~ ・虫垂炎の手術の総費用:74万9,000円(平均入院日数:2日) ・骨折時の治療費:10万5,600円~105万600円 |

| イギリス(ロンドン) | ・初診料:1万6,200円~2万7,000円 ・病院部屋代(1日当たり):13万5,000円~20万2,500円 ・虫垂炎の手術の総費用:94万5,000円~135万円(平均入院日数:2日~3日) ・骨折時の治療費:13万5,000円~20万2,500円 |

| オーストラリア(ゴールドコースト) | ・初診料:1万6,200円 ・病院部屋代(1日当たり):12万2,100円~12万4,300円 ・虫垂炎の手術の総費用:103万9,400円(平均入院日数:3日) ・骨折時の治療費:5万8,200円 |

| フィリピン(マニラ) | ・初診料:1,900円~3,500円 ・病院部屋代(1日当たり):8,200円 ・虫垂炎の手術の総費用:9万3,600円~14万400円(平均入院日数:4日~7日) ・骨折時の治療費:9,400円(レントゲン検査費用のみ) |

| シンガポール | ・初診料:6,700円~9,000円 ・病院部屋代(1日当たり):3万円 ・虫垂炎の手術の総費用:111万500円~167万6,600円(平均入院日数:2日) ・骨折時の治療費:3万4,300円~5万3,300円 |

| 日本 | ・初診料:2,820円 ・病院部屋代(1日当たり):3万円~10万円 ・虫垂炎の手術の総費用:60万円(平均入院日数:4日) ・骨折時の治療費:2万円 |

虫垂炎での手術や骨折時というそれほど珍しくはない症例での比較ではありますが、入院となると部屋代がかかったりと高額の費用負担となりかねないことが一目瞭然です。そうなるとクレジットカードの付帯保険の補償内容だけでは支払いがカバーしきれない可能性が出てくるため注意が必要となります。

ですので、クレジットカードに付帯されている保険とは別に海外旅行保険に加入し、「疾病治療費用」と「傷害治療費用」を中心に補償を厚くすることが安心に繋がるわけです。

ちなみに私はシンガポールとインドで3年半以上の海外生活を送った経験がありますが、日本の旅行会社が提供するパッケージツアーでベトナムに旅行した際に原因不明の腹痛と嘔吐で起き上がれなくなり、現地の夜間救急の病院で治療を受けました。

パッケージツアーだから安心・安全というわけではありませんし、海外経験が豊富でも、いつ、どこで体調を崩すかわかりません。いざというときの治療費を最大限備えることがいかに大切かを実感したアクシデントでした。

「航空機遅延費用」

クレジットカード付帯の保険では「航空機遅延費用」はカバーされていないことがほとんどです。

「航空機遅延費用」というのは、搭乗予定の飛行機が6時間以上の出発遅延や欠航した場合、または搭乗した航空機の着陸地変更により発生した追加出費(宿泊施設の客室料や食事代、交通費、国際電話料といった通信費)を補償するものです。

再び私の経験をお伝えしますと、大学時代の夏休みに台湾を旅行した際、帰国日にちょうど台湾に台風が直撃してしまい、丸2日間航空機が飛ばないという事態に巻き込まれました。そのため台湾に延泊しなくてはならなくなったのですが、その費用は加入していた海外旅行保険によって全額補償を受けることができました。

一方、同じホテルに缶詰となった日本人観光客のご夫婦が海外旅行保険に加入しておらず、延泊にかかる費用は全額自己負担となってしまい、「保険に加入しておけばよかった…」と後悔していた様子を今も覚えています。

3カ月(90日)を超える期間の渡航

既にご覧いただいたように、クレジットカードの付帯保険のほとんどが「補償対象の旅行期間は3カ月(90日)」と期間を限定しています。そのため、もしそれ以上の期間旅行する場合は、3カ月を超える期間を補償してくれる海外旅行保険への加入を検討する必要が生じます。

あなたはクレジットカードの付帯保険だけで大丈夫?事例別アドバイス

クレジットカードに付帯されている保険に加えて海外旅行保険にも加入した方が補償が厚くなり、いざというときに安心なのは確かです。しかし予算が限られている場合などは特に、追加で保険料を払ってまで海外旅行保険に加入することをためらうかもしれません。

そこで、いくつかの事例に合わせてクレジットカードの付帯保険だけで十分か、もしくは海外旅行保険にも加入した方がいいかをアドバイスします。

海外旅行に慣れていない場合

海外への渡航が初めて、もしくは数回と慣れていない場合は、現地の食べ物などによる食当たりの心配があります。

もしくは食べ物には気をつけていても盲点なのが水です。日本のように水道水をそのまま飲める国は世界の中でもほんのわずか。多くの国では水道水を口に含むことを避け、ミネラルウォーターを飲んだり使用しなければなりません。しかし、中には歯みがきやシャワーの際に口に含んでしまった少量の水道水で腹痛を起こすこともあります。

このようなことが起きれば病院で診察を受けたり、症状が重い場合は入院となりかねません。

特に入院となると高額の治療費がかかりますので、前述のようにクレジットカード付帯の保険だけでなく海外旅行保険に加入して「疾病治療費用」と「傷害治療費用」の補償を最低でも500万円、できれば1,000万円ほどに増額しておくと安心かと思います。

また、海外の観光地では置き引きやスリの被害に遭う可能性もあります。私の知人はフランス旅行での食事中に会話に夢中になっていて、テーブルの上のすぐ手元に置いておいたデジタルカメラを気づかぬ間に盗まれてしまったそうです。

クレジットカードに付帯された保険にも「携行品損害」の補償がついているものが多いですが、高額な品が複数盗まれたとなりますと補償限度額では足りないことも考えられます。心配であれば「携行品損害」についても海外旅行保険への加入によって補償額を厚くすると良いでしょう。

複数回の海外旅行経験者の場合

頻繁に海外へ渡航する方は、その度に海外旅行保険に加入することはまれかもしれません。何度も行ったことのある国や地域で過去と変わりない過ごし方をする場合は、クレジットカードの付帯保険だけでも良いでしょう。

ただ、アクティビティに参加する場合は怪我などの恐れもあります。カードの補償だけでは足りないと思われるときは海外旅行保険にも加入することをおすすめします。

いつ、どこで、どのような病気を発症するかもわかりません。予算に余裕があるようでしたら、念のため海外旅行保険にも加入しておくと万が一の際に慌てません。

先進国への旅行

既に紹介したように、先進国で病院を受診する場合は治療費が高額になることが一般的です。

クレジットカード付帯の保険では「疾病治療費用」や「傷害治療費用」の補償は50万円~270万円が相場となっていますので、「先進国だから安全」だと気を緩めることなく、海外旅行保険に加入しておくと安心です。

新興国への旅行

新興国の場合は、先進国よりも伝染病に罹ることなどへの不安が大きいものです。

私はインドで働いていましたが、渡航前と渡航後に狂犬病や破傷風などいくつもの予防接種を複数回受けました。ただ、旅行の場合ですとわざわざ予防接種をしてから渡航するという人はほとんどいないでしょう。

また、新興国で病院を受診する場合は、現地のローカル病院よりも外国人にも対応している大きな病院にお世話になった方が安心です。あくまでも10年近く前のインドの話ではありますが、ローカルの病院だと注射針を使いまわしているなど不安な情報を耳にしたことがあります。

クレジットカードの付帯保険ですと補償の限度額を気にしてしまい、安全な治療を十分に受けることをためらってしまうかもしれません。新興国へ旅行する場合は海外旅行保険に加入することをおすすめします。

さらに、置き引きやスリは日常茶飯事です。私はインドのタージ・マハルで盗難に遭いました。外国人観光客を狙った現地の少年たちの犯行のようでしたが、盗まれた物は戻ってきませんでした。こういった場合に備えて、海外旅行保険に加入し「携行品損害」の補償額を増やしておいた方が良いでしょう。

そして新興国では飛行機の遅延や欠航も当たり前の光景です。クレジットカード付帯の保険では補償されることが少ない「航空機遅延費用」を海外旅行保険によってカバーしておくと、より安心です。

海外留学の場合

クレジットカードの付帯保険では、パッケージツアーなどの「募集型企画旅行」の代金を支払うことによって補償を受けることができる「利用付帯」の条件が課されていることが多々あります。

その場合、海外留学においてはカードの付帯保険は適用されないため注意が必要です。海外旅行保険もしくは海外留学保険への加入が必要になるでしょう。

また、仮に自動付帯の付帯保険を利用するにしても、3カ月(90日)以上の渡航になると補償対象外となることが一般的です。

海外留学は旅行とは違って現地で生活を送ることになり、予想していないアクシデントが起きることが少なくありませんので、可能な限り海外旅行保険か海外留学保険に加入するようにしましょう。

留学で保険に入らないで大丈夫?海外留学経験のあるファイナンシャルプランナーが解説

ワーキングホリデーの場合

ワーキングホリデーでの海外渡航の場合も海外留学と同様に、クレジットカード付帯の保険の適用条件を満たさなかったり、3カ月(90日)を超える期間の滞在など、カードの付帯保険では不十分の場合が多いです。

ワーキングホリデーに出発する前に海外旅行保険に加入することをおすすめします。

クレジットカードに加えるならこれ!おすすめの海外旅行保険

では、クレジットカードの付帯保険に加えて海外旅行保険に加入する場合、どの保険を選べばいいのでしょうか?ここではおすすめの3プランをご紹介します。参考にしていただき、いざというときに備えましょう。

※各保険プランは2023年9月時点の内容です。情報が更新されている可能性がありますので、詳しくは各保険会社または取扱代理店へお問い合わせください。

| プラン名 | おすすめポイント | 特徴 |

|---|---|---|

| ジェイアイ損害火災保険株式会社「t@biho」のクレカ専用上乗せプラン「クレカプラス」 | ・インターネットで加入手続きや変更可能 ・保険金の請求もインターネットで完結できる ・自宅出発前なら、旅行当日も加入可能 ・リピーター向けの保険料割引あり |

・「治療費用」「救援費用」の保険金額が無制限 ・「緊急歯科治療費」が基本補償 ・「携行品損害」は減価償却されず同等品の購入に必要な金額が補償される ・旅行中に被害に遭った事故について弁護士損害賠償請求を依頼した場合の費用をカバーする「弁護士費用」の補償をつけられる ・カード付帯の保険の補償内容だけでは足りないと思われる補償のうち、自分で必要な補償を豊富な選択肢の中から選べ、カスタマイズできる |

| 三井住友海上火災保険株式会社「ネットde保険@とらべる」の「クレカ上乗せプラン(タイプK)」 | ・インターネットで加入手続き可能 ・自宅出発前なら、旅行当日も加入可能 ・リピーター向けの保険料割引あり ・三井住友カード以外のクレジットカード利用者でも加入できる |

・旅行中に被害に遭った事故について弁護士損害賠償請求を依頼した場合の費用をカバーする「弁護士費用」の補償をつけられる ・カード付帯の保険の補償内容だけでは足りないと思われる補償をしっかりとカバーできる |

| 損害保険ジャパン株式会社「新・海外旅行保険【off!(オフ)】」のオーダーメイドプラン | ・アクシデント発生の連絡から保険金の請求までの一連の連絡をLINEで行える ・インターネットで加入手続き可能 ・自宅出発前なら、旅行当日も加入可能 ・インターネットで契約した場合に保険料の割引あり |

・カード付帯の保険の補償内容だけでは足りないと思われる補償のうち、自分で必要な補償をオーダーメイドできる |

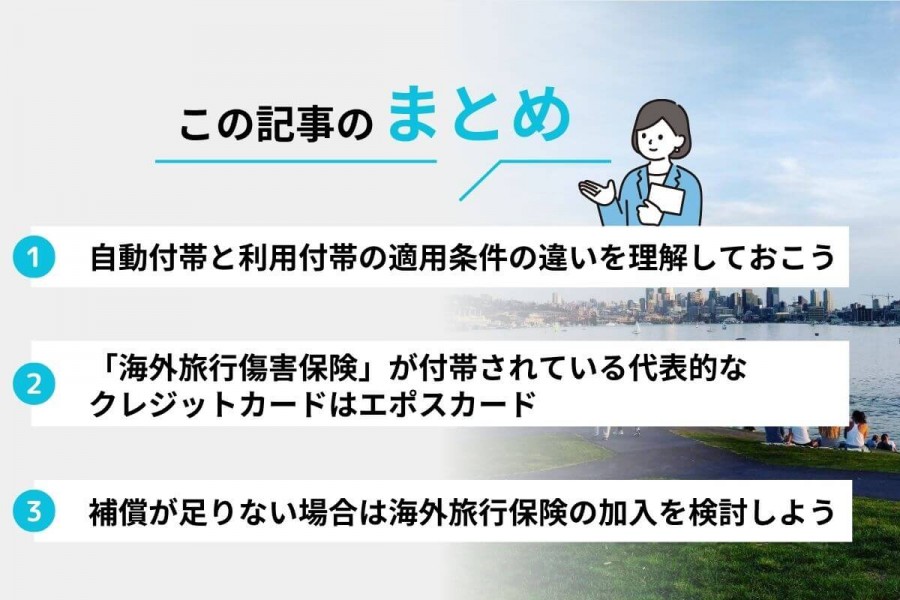

まとめ

今回はクレジットカードの付帯保険の補償内容や適用条件、そしてカード付帯の保険で十分か否かを事例別に解説しました。

クレジットカードに付帯されている保険は便利ですが、そこに海外旅行保険のほんの数千円の保険料を上乗せするだけでさらに安心して過ごせます。せっかくの海外渡航ですので「補償をもっと厚くすればよかった…」と後悔することのないようにしたいですね。

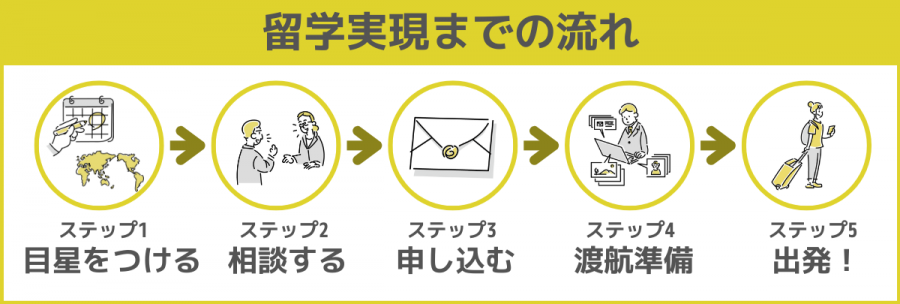

あなたはどのステップにいる?語学留学実現までの流れ

語学留学を具体的に検討するなら、まずは留学を実現するまでの流れを確認しましょう!留学準備では大まかに5つのステップがあります。

- ステップ1:目星をつける

- ステップ2:相談する

- ステップ3:申し込む

- ステップ4:渡航準備

- ステップ5:出発!

留学を思い立ったら、まずは渡航時期、期間、渡航先の目星をつけてみてください。

いつ、どれほどの期間、どんな国で留学するかイメージが持てると具体的な計画を立てやすくなります。

考えることが多い留学準備には、プロの伴走者を

留学へ行くとなると考えることはたくさんあります。

自分で調べてみたものの、ネット上ではさまざまな意見が発信されていて、何を信じていいかわからないまま、検討途中で止まってしまう留学生は多くいます。その疑問、無理に一人で解決せずに留学カウンセラーに相談してみませんか?

英語力アップに強い留学エージェント「スクールウィズ」

スクールウィズは英語力アップに強い留学エージェントです。

留学前の英語スクール「プレ留学」×「カスタム留学プラン」であなたの留学を、経験豊富なカウンセラーが万全の体制でバックアップ致します。

- 【スクールウィズが選ばれる7つの理由】

- 1. 「プレ留学」で事前学習もバッチリ!留学に必要な英語を短期集中で学べる

- 2. 留学生限定の無料コミュニティ「留学フレンズ」

- 3. 1万通り以上から選べる「カスタム留学プラン」

- 4. 経験豊富なカウンセラーによるベストなプラン提案

- 5. 代理店手数料0円&最低価格保証

- 6. 安心安全、充実の留学サポート体制

- 7. スマホで相談から手続きまで完結!

せっかくの留学を失敗してほしくない想いから、英語力を伸ばす独自のサポート、納得いくプランづくりに力を入れています。

いま英語力に不安があっても、しっかり準備するから大丈夫。留学で、憧れだった「英語を話せる理想の自分」を私たちと一緒に実現させましょう!

留学に対するご質問から、留学プランづくり、事前の英語学習、留学中のサポートまで対応しておりますので、ご相談お待ちしております。

【参考文献一覧】

※1...ジェイアイ傷害火災「海外での医療事情」(参照日:2023-9-30)

英語力アップの留学エージェントなら

スクールウィズ

- \初心者から上級者まで/

留学前の英語スクール「 」

」

留学シーンに合わせた英語を短期集中で学べる! - 留学の不安をワクワクに!

留学生限定の無料コミュニティ

「留学フレンズ」 - 「カスタム留学プラン」で

1万通り以上から自分好みの

プランが見つかる! - 経験豊富な留学カウンセラー!

英語力UPの留学プランを

ご提案 - 業界最安値!

代理店手数料0円&

最低価格保証でお得に留学 - 安心安全、

充実の留学サポート体制 - スマホで相談から

手続きまで完結!

無料留学相談する!

英語力を伸ばす「あなたにピッタリな留学プラン」を一緒に見つけましょう

\直接話を聞いて相談したいなら/

\まずは気軽に相談したいなら/

Google

Google